融资多寡通常被视为一个行业兴衰的标志之一,2023年全产业链融资上百起,SiC无疑正在蓬勃发展的道路上一路狂奔。

在新能源汽车、光储充、5G通讯、轨道交通、智能电网等行业助推下,全球SiC市场需求迎来了井喷式爆发,受到资本市场热捧也在情理之中。那么,2023年都有哪些厂商完成了融资,金额几何,投资热点有哪些,笔者将在下文一一解读。

2023年SiC融资上百起,单笔最高达135亿元

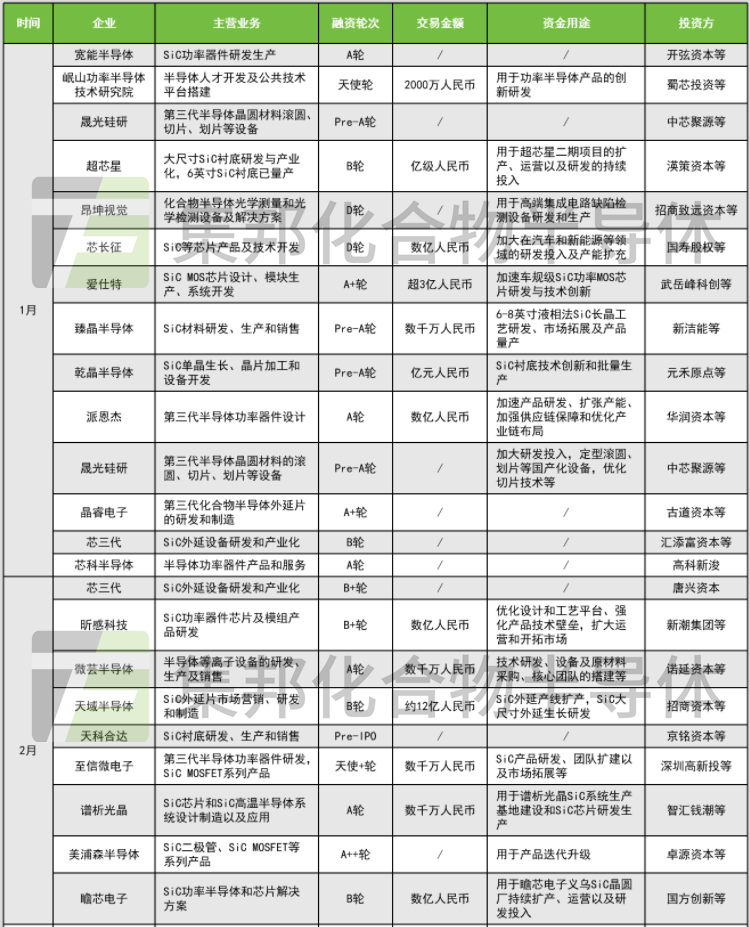

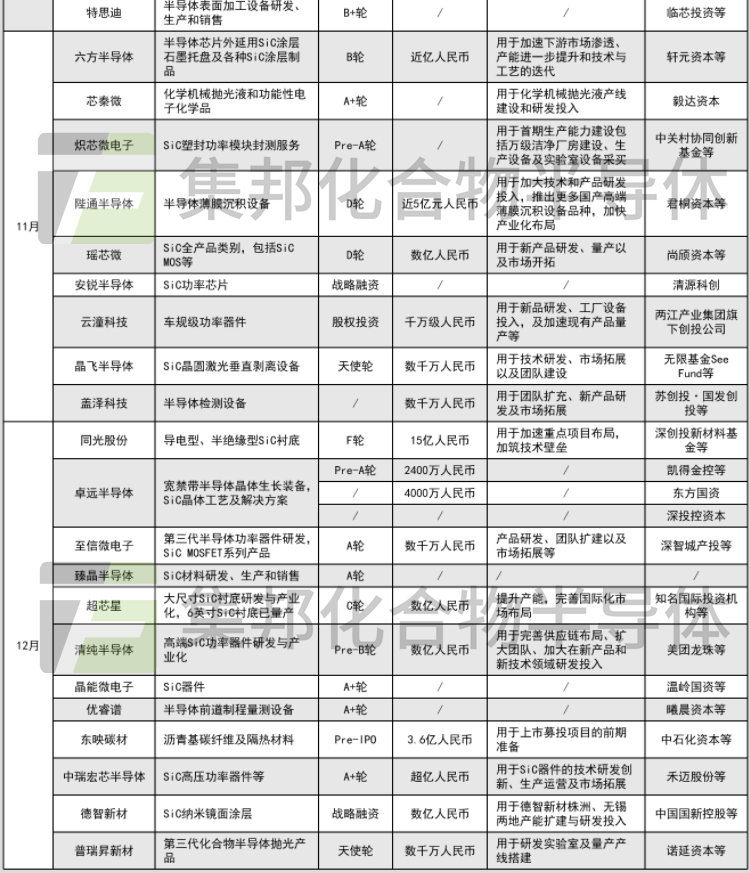

根据集邦化合物半导体不完全统计,2023年SiC全产业链发生了上百次融资事件。从时间分布来看,1月、2月、11月、12月均发生了接近或超过10次融资,年初和年尾SiC产业融资最火热,4月和9月SiC融资相对比较冷淡,其中4月仅有3次融资事件发生,所涉厂商分别为清纯半导体、积塔半导体、天狼芯半导体,9月也只发生了4起融资,相关厂商分别为谱析光晶、凌锐半导体、积塔半导体、致瞻科技。

值得一提的是,积塔半导体不仅是在4月和9月各完成一轮融资的唯一厂商,也贡献了2023年SiC产业单笔最高融资额135亿元,这是发生在9月的积塔半导体D轮融资,本轮融资汇聚了多家国家基金、产业投资人、地方基金、知名财务投资人等,在业内引发广泛关注。

在SiC领域,积塔半导体早在2020年就布局了业内领先的6英寸SiC产线,目前已覆盖JBS和MOSFET等,建成了自主知识产权的车规级650V/750V/1200V SiC JBS工艺平台和650V/750V/1200V SiC MOSFET工艺平台。

目前,积塔半导体已深度绑定英飞凌、MPS、SemTech、Nexperia、斯达半导体、上海韦矽微、比亚迪半导体、上海贝岭等国内外知名企业,与MPS的合作已接近20年,同时是国际巨头英飞凌在国内的唯一代工合作企业。在SiC产业拥有不俗的实力,资本市场对积塔半导体下重注也在意料之中。

从融资规模来看,大部分厂商单笔融资额都在亿元以上,其中也不乏单笔超过10亿元甚至达到数十亿元的大手笔。除积塔半导体在2023年9月完成135亿元融资外,天域半导体在2月完成约12亿人民币B轮融资,长飞先进在6月完成超38亿人民币A轮融资,同光股份则在12月完成15亿人民币F轮融资。

其中,天域半导体成立于2009年,是我国最早实现第三代半导体SiC外延片产业化的企业。2010年,天域半导体与中国科学院半导体研究所合作,共同创建了SiC研究所,成为全球SiC外延片主要生产商之一。2022年4月,天域半导体8英寸SiC外延片项目落地东莞,项目内容包括新增产能达100万片/年的6英寸/8英寸SiC外延片生产线。

长飞先进是目前国内为数不多的拥有纵深SiC产业链,并且实现大规模量产出货的厂商,产品覆盖650V-3300V全电压平台的SiC MOSFET和SBD。公司拥有6万片年产能的6英寸SiC MOSFET晶圆器件生产线、外延线及封装测试线,并已启动第二基地建设,项目总投资预计超过200亿元,项目一期投资规模超60亿元,将于2025年建设完成,届时将创造国内SiC最大产能(年产36万片SiC晶圆)。

从融资轮次来看,众多SiC相关厂商在2023年完成的大多数是天使轮、A轮以及B轮融资,一方面,这与SiC产业仍处于发展初期阶段有关,另一方面,很多公司都是过去一年内在SiC产业风口下新成立的初创企业,刚刚获得融资也就不足为奇。

SiC产业具有一定的技术门槛,公司成立不久就能收获融资,很大程度上都得益于在某一方面有独到之处,例如晶飞半导体、普瑞昇新材等。

晶飞半导体于2023年7月成立,在11月即完成数千万人民币天使轮融资。该公司致力于研究激光垂直剥离技术,以实现对第三代半导体材料的精准剥离,有效降低SiC衬底的生产成本。

从成本结构来看,衬底成本占比在SiC器件中高达40%左右,降低衬底成本能够有效降低器件整体成本,而成本目前在一定程度上制约了SiC功率器件大规模渗透,从这个角度来看,晶飞半导体激光垂直剥离技术对于SiC产品在新能源汽车、光储充等领域的进一步渗透意义重大。

普瑞昇新材成立于2023年4月,在12月也完成了数千万人民币天使轮融资。该公司专注于高端氧化铝抛光液和抛光磨料等产品研发,为包括SiC在内的第三代化合物半导体抛光提供有效的国产替代方案。

此外,有多家厂商在2023年完成了两轮甚至多轮融资,包括芯三代、超芯星、臻晶半导体、派恩杰、芯科半导体、至信微电子、谱析光晶、凌锐半导体、六方半导体、清纯半导体、积塔半导体、云潼科技、晶能微电子、优睿谱、泰科天润、邦芯半导体、特思迪、楚赟科技、臻驱科技、卓远半导体等,这些厂商都获得了资本市场的高度认可。

其中,卓远半导体在12月的一个月内,连续获得3笔投资,而芯三代在2023年上半年,相继完成4轮融资。

卓远半导体自2018年6月成立以来一直专注于宽禁带半导体晶体装备及其材料的研发生产与制造,主营业务有宽禁带半导体晶体生长装备、金刚石与碳化硅(SiC)晶体工艺及解决方案以及在智慧电网、新能源汽车等领域的相关应用。在短时间能获得三笔投资,或与其生产市面大火的SiC相关设备和衬底原料有关。

芯三代是成立于2020年9月的初创公司,致力于第三代半导体关键设备——SiC外延设备的研发和产业化,在SiC外延领域掌握多项核心技术。得益于在技术研发和创新能力上的优秀表现,该公司成立3年来已完成6轮融资。

材料、器件、设备均为SiC产业投资热点

材料:SiC材料产能决定了器件产能,最终将影响下游应用,2023年,包括天科合达、希科半导体、粤海金半导体、乾晶半导体在内的各大SiC材料厂商获得了不少融资。

其中,2023年2月,天科合达完成了Pre-IPO轮融资。据悉,2020年7月,天科合达在科创板申请IPO,当年10月终止IPO;2022年4月,天科合达重启IPO上市辅导。此次完成Pre-IPO轮融资,意味着天科合达IPO之路更进一步。

作为国内SiC衬底龙头企业,融资有助于天科合达大力投建SiC衬底产能。据悉,天科合达SiC衬底产业化基地建设项目已于2020年8月开工,总投资约9.5亿元,建成后将形成12万片6英寸SiC衬底年产能。2023年8月,天科合达在徐州经开区开展江苏天科合达二期扩产项目建设,投资8.3亿元,建成后可实现年产SiC衬底16万片。

器件:2023年,SiC产业融资事件大部分都和器件相关,所涉厂商也较多,包括晶能微电子、中瑞宏芯半导体、清纯半导体、至信微电子、安锐半导体、致瞻科技、凌锐半导体、芯聚能、泰科天润、芯塔电子、芯科半导体、杰平方半导体、瀚薪科技、瞻芯电子、美浦森半导体、昕感科技、芯长征、爱仕特、宽能半导体等。

其中,清纯半导体成立于2021年3月,专业从事SiC功率器件的研发与产业化。2023年4月和12月,清纯半导体相继完成两轮融资,金额均为数亿元,投资方包括美团龙珠、复容投资、蔚来资本、鸿富资产、泽森资本、银杏谷资本、华登国际、高瓴创投、九洲创投等众多机构,其中,复容投资、蔚来资本、高瓴创投等均参与了清纯半导体多轮融资。

技术和产品方面,自成立以来,清纯半导体不断突破,先后推出国内首款15V驱动SiC MOSFET及国内最低导通电阻SiC MOSFET,并通过AEC-Q101车规认证和HV-H3TRB测试。

据称,清纯半导体是目前国内极少数能够在SiC器件核心性能和可靠性方面达到国际一流水平、基于国内产线量产车规级SiC MOSFET的企业。

设备:目前,国内SiC产能建设正在如火如荼的进行当中,SiC生产设备保障了相关项目顺利实施,相关厂商因此在2023年也吃到了融资红利,包括晟光硅研、昂坤视觉、微芸半导体、创锐光谱、优睿谱、邦芯半导体、特思迪、楚赟科技、忱芯科技、稷以科技、陛通半导体等。

其中,晟光硅研成立于2021年2月,主要产品包括围绕第三代半导体晶圆材料的滚圆、切片、划片等设备。作为新一代半导体材料加工设备的技术佼佼者,晟光硅研掌握的微射流激光切割技术,已经成功完成6英寸SiC晶锭的切割,可实现高效率、高质量、低成本、低损伤、高良品率SiC衬底制备,在第三代半导体切割领域具有独创性、开拓性与先导性,与晶飞半导体相关技术有异曲同工之妙。

整体来看,SiC全产业链都是投资热土,企业在任何环节取得突破,都有望成为资本市场宠儿。

总结

新能源汽车已成为当前SiC热门应用领域之一,SiC功率器件正加速上车,各大车企在大力引入SiC产品、提升旗下车型市场竞争力的同时,也积极参与相关厂商的融资,以期与各大SiC器件厂商形成更加深度地捆绑,在产品方面掌握更多主动权与话语权。

除蔚来汽车旗下蔚来资本多次加码清纯半导体外,北汽、吉利分别在2023年投资芯聚能半导体、晶能微电子这两家车规级SiC功率器件厂商,小米集团投资的是SiC芯片公司杰平方半导体,海尔投资的是SiC功率器件领军企业泰科天润。

已经获得融资的企业,大多数都将融资资金用于SiC产能扩充、技术研发、新品量产等方面,进一步提升实力,形成良性循环。暂未收获融资的厂商,唯有持续打磨技术与产品,让资本市场感知其投资价值。

在新能源汽车等热门应用领域推动下,SiC产业链未来有望获得更多融资,各大厂商也都有机会在2024年完成新一轮甚至多轮融资,进而共同促进SiC产业发展更上一层楼。(文:集邦化合物半导体Zac)

更多SiC和GaN的市场资讯,请关注微信公众账号:集邦化合物半导体。